会社を退職したいと考えているものの、次の活動先や収入などに不安があり、決断し切れずにいる。

こんな状態ではありませんか?

- 次の活動場所での人間関係

- 家族を含めた生活環境の変化への対応

- 金銭的問題

- 新たな活動が自分にマッチしているのか?

こういった不確定要素が多数あるため、不安になるのも無理はありません。

わたしは2025年末で脱サラし、現在は農家になることを目指して奮闘するニートではありますが、一般的な方より不安は少ない傾向にあります。

この記事ではわたしが「なぜ不安が少ないのか?」について順を追って解説いたします。

読むことで「次の人生」につながる足がかりが得られるでしょう。

心穏やかに脱サラしたい方は、ご高覧ください。

結論から言うと、以下のプロセスを通じて「資金」「技術」「人とのつながり」を得ることができ、自信を持てたからです。

- 自身の市場価値を調査

- 金融を学習(簿記・FP資格を取得)

- 家計管理と資産運用の見直し

- ブログ・SNSに挑戦

自身の市場価値を調査(転職活動)

前提として、わたしが脱サラしようとしたのは、コロナ禍でもあった2020年。

当時は農家になろうといった考えはなかったため、転職活動をしていました。

内定を取った企業もありましたが、結局辞退することに。

転職していれば給与水準は上がる予定でしたが、現在勤める企業の福利厚生には敵わず、トータルで見て現職にとどまるほうが合理的であると判断した記憶があります。

コロナ禍で求人数が極端に少なかったこともあり、現職でお世話になりつつ、数年後に独立することを目指すようになりました。

結局、転職はしませんでしたが、転職活動自体はやってよかったと感じています。

外部からの評価を聞くことで視座が上がり、より合理的な判断ができるようになりました。

イヤイヤ今の企業に勤めており、転職活動をしたことがない方は、まず外に出て話を聞いてみることをおすすめします。

転職活動をすれば「今の職場をクビになったら行き場がなくなる」という不安は杞憂に終わるかもしれません。

金融を学習(簿記・FP資格を取得)

当時のわたしは、お金関係の情報収集をすることに力を入れていましたが、「いずれ独立するなら、必要になるのは会計や税金の知識」と思い、さらに学びに力を入れるようになりました。

取得した資格は「FP2級」と「簿記3級」。

「FP」とは保険・税務・資産運用などを幅広く捉えた総合金融資格

FPは、保険屋さんや銀行員が保有することが多い資格で、中身は保険、資産運用、税務、相続、贈与、不動産といった金融にまつわる様々な知識を掻い摘んだような内容です。

「これがあるから○○できる」といったような資格ではありませんが、金融に関する総合的な知識が身に付くため、知識のない方にくらべると資産形成スピードがグッと上がるでしょう。

わたしの場合は、以下のような形で大きく資産形成に貢献しました。(詳細は後述いたします)

- 資産運用の見直し

- 保険の見直し

- 家計管理の見直し

- 節税対策を強化

- 副業への利用

「簿記」とは事業や家計を数字で捉えるための会計基礎概念

簿記に関しては、事業をするうえで必須になる知識。

確定申告時に提出しないといけない「貸借対照表(B/S)」や「損益計算書(P/L)」といった表をつくるためには、「何が資産で、何が費用なのか、どうなれば利益が出るのか」といったことを知っておく必要があります。

この知識がないと、事業において、「ちゃんと利益が出ているのか」「うちは今健全なのかどうか」ということが理解できません。(もちろん家計においても同様です。)

どちらも、今となっては学んでおいてよかったどころか、学んでいなかったらと思うとゾッとする資格でした。

家計管理と資産運用の見直し

お金に関する知識のなかった当時のわたしは、銀行でボッタクリ投資信託を買わされ、保険価値のない無駄な保険に加入し、税金や簿記の概念がないまま小規模ビジネスをしていたなど、典型的なやっちゃってる人でした。

金融を学ぶ過程において、無知がコストであることを認識したため、以下のような行動に移しました。

- 銀行で解説していたNISA口座を廃止

- ネット証券でNISA口座を開設

- 手数料の安価な投資信託を積み立て設定

- 配当金を得られる株式を購入

- 家計管理を強化

- 保険を見直し

- 断捨離

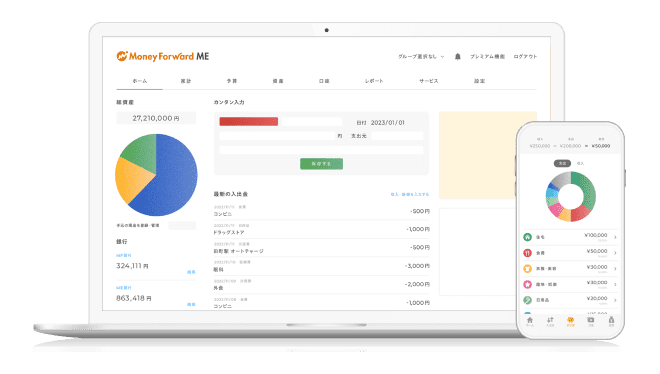

マネーフォワードMEの導入

家計管理の見直しに関しては、マネーフォワードMEという自動家計簿アプリの効果が絶大でした。

- マネーフォワードME

口座やカードを紐づければ、自動で資産残高や支出が記帳される便利なアプリ。

「資産残高」はもちろん、「支出」や「ポイント」「証券」「ポートフォリオ」までも一元管理できる神ツールです。

「自身が生きるためにかかるコスト」を知ることができたため、収入に対するセーフティゾーンが明確になり、漠然とした不安は無くなりました。

たとえば、わたしの場合は必要生活費(住居費やインフラ、食費や日用品など)が年間108万円だったため、無貯金でも毎年108万円を稼げば生きられるわけです。

保険(生保・損保ともに)の見直し

また当時は、保険として機能しないような貯蓄型の保険にも加入していたため、即座に解約。

解約によって100万円以上の損失を被りましたが、この手の保険は解約を後ろ倒しにすればするほど損失額が膨らむ設計のため、躊躇はありませんでした。

現在は、”死亡”と”高度障害”に備えた「掛け捨て」の保険のみ加入しており、健全な保険料となっております。(保障は手厚くなったのに、年間60万円ほどの支出をカットできました)

他にも、自動車保険、火災保険、会社の福利厚生の保険など、見直せる保険はすべて見直しました。

おかげで支払う年間保険料(損保&生保すべての合計額)は7万円を切っています。

保険の最適化をおこないたい方は、以下の書籍がオススメです。

「いらない保険」の概要

元保険会社勤務の後田氏と、医療経済学者の永田氏が、消費者の不安を煽ることで成立している保険業界の「不都合な真実」を暴いた、家計防衛のための必読書です。

保険は”宝くじ”と同じマイナスサム・ゲームであるという「本質」や、民間保険に頼らなくても公的保障で十分カバーできるという「事実」を具体的な数字で証明しています。

「安心料」として毎月支払っているその保険、実は年間数十万円をドブに捨てているかもしれません。

業界の裏側を知り尽くしたプロから、ついつい非常識と思われがちな「本当の常識」を手に入れましょう。

資産運用の最適化(配当株への投資を本格化)

金融資産運用に関しても見直しました。

当時は銀行で、手数料のバカ高い(信託報酬が1%台後半〜2%台の)投資信託を購入しており、7年間でトータル600万円ほどを運用していました。

しかし7年間の運用益は、バブリーだった米国関連の商品だったにも関わらず30万円未満…

まともな手数料の投資信託で運用していた場合の試算をすると、運用益は600万円ほどになる結果だったので、自身の愚かさが伺えた瞬間でもありました。

その後は銀行のNISA口座を廃止し、SBI証券にてNISA口座を再開設。

手数料の安価(銀行の1/20くらい)な投資信託を積み立て、同時に配当金をもらえる株式(配当株)を仕込むようにもしました。

ただし現在は、投資信託の積み立てはやめています。

将来資金のために試算拡大をするより、配当金を受け取って、自身のビジネスや貴重な体験に資金を投下するという広義の意味での再投資をしたかったからです。

- 投資信託と配当株の税制の違い

- 投資信託の分配金(配当金)は非課税(かつ自動)で再投資できるため、資産拡大を目指すうえでは合理的とされています。

株式やETFから受け取る分配金(配当金)には、NISA口座で運用していない場合、税金がかかります。

現在は約80銘柄ほどを保有しており、年間受け取り配当額は120万円ほどに成長しています。

月10万円(年間120万円)ともなると、住居費を含めた生活インフラ代の多くは賄えるので、かなり生活は楽になりました。

金融投資スタイルは無数にありますが、配当金という”労働以外の収入源”をつくれば、心理上の安定感が高まり、行動を起こしやすくなるように感じます。

以下は株式投資をするうえで、もっとも役に立った書籍です↓↓

「株式投資の未来」の概要

ペンシルベニア大学ウォートン校の教授であるシーゲル氏が、華やかな成長産業に飛びつく投資家たちが陥る「成長の罠」を暴き、富を築くための真実の法則をデータで証明した一冊。

「企業の成長率」と「投資家の収益率」は別物であるという事実や、配当金の再投資が「下落相場のプロテクター」となること、「古い」企業が「新しい」企業に勝つ理由などを歴史的データで証明されています。

「インデックスファンドを買えば良い」という常識に風穴を空けるような内容がロジカルに解説されており、新たな常識が得られます。

配当株投資は大儲けできる手法ではありませんが、お金の使い方にも好影響を与えています。

100万円投資しても毎年得られる配当金はせいぜい3〜4万円のため、いざお金を使う時に、その3〜4万円は100万円の原資が必要な金額だと認識できるようにもなりました。

金銭を投じるときに一層、その商品やサービスの価値を考えるようになりました。

断捨離(カード・銀行口座・サービス・娯楽用品など)

本当に欲しいモノや得たい未来に向けてのみ「時間」を投下するようにもなりました。

以下は行った具体例です。

- ポイントカード全捨て

- 銀行をネット銀行に変更

- クレカ断捨離

- サービスの断捨離と支払いクレカの統一

- マンガや遊び道具

人間の行動で比較的を「時間」を要するのは、「選択」と「移動」です。

だから選択と移動を極力しなくていい仕組みをつくりました。

「お金」と「時間」は自身の持ち得る大切なリソースであり、その振り分け方にこそ生き方のセンスが表れるようにも感じます。

ブログ・SNSに挑戦

当時は、ITに全く触れてこなかったため、時代の後塵を拝していました。

しかし、このご時世にITを使えないというのは、100km先の島に渡りたいのにボートや船を使わずまさかの「平泳ぎ」で渡ること意味します。ひらたく言うと「死」を意味します。(←最初からそう言えw)

したがって、「好きでやった」というよりは”命がかかっている”という「危機感」から突き動かされた感がありました。

【ブログ】得られるモノは予想以上に大きかった

最初に触れたのはブログ。

しかし、立ち上げ方がまったくわからず、親切に解説してくれているブログや動画を見ながら1週間かけて開設しました。

レンタルサーバーの契約やドメイン取得はなんとなくわかりましたが、Googleとの紐付けやプラグインなどの初期設定が、もはや暗号のように感じていた記憶があります。

当初の目的はアフィリエイト収入の確保でしたが、収入以上に得られるモノがあることを知りました。

広告の仕組みやマーケティングの概念を掴むことができ、何より「文章力」という何にも変え難いスキルが得られたことに価値があったように感じています。

文章力(わかりやすい説明や行動喚起)は以下のような効果を生みます。

- 時間をかけずに人の理解を得られる

- 聞き手の集中力低下を防げる

- 人から話を聞いてもらいやすくなる

- 相手に行動してもらいやすくなる

わたしの場合は勤め先で、設備投資などの決済を取るときに承認を得やすくなったり、作業教育を行う際や手順書づくりがスムーズにできたり、プロジェクトの報告や仲間への伝達作業などを短時間で終えることができるようになったりと本業に好影響を与えました。

社内での周囲からの評価が高まり、信頼されるようになったため、活動しやすくなった記憶があります。

副業(セミナーや相談業をやっていました)においても、ロジックを組み立てて説明できるようになったため、お客様から「わかりやすい」などと感謝いただく場面や、お越しいただける方も増えました。

以下は文章力を向上させるうえで、もっとも役に立った書籍です↓↓

「新しい文章力の教室」の概要

ニュースサイト「ナタリー」の元編集長である唐木氏が、文章を「センス」ではなく「構造」で捉えるという画期的な視点を与えてくれる、全ビジネスマン必携の実用書。

良い文章とは、華美な表現があるものではなく、「最後までストレスなく読める文章」としたうえで、伝えたいことを過不足なく伝えるためノウハウが体系立てて描かれています。

いきなり書かずに「構成メモ」を準備することや、不要な文言の見抜き方や、読者に負担をかけない表現方法などを含め、書く前に読んでおきたい完全マニュアル。

説明が苦手な方は必読の一冊です。

【Instagram】総合力が鍛えられる多機能プラットフォーム

SNSにおいては、主にInstagramに注力しました。

Instagramでは文章力に加えて、スライド資料やショート動画の作成力、DM対応やLIVEでの視聴者とのコミュニケーション能力などの「総合力」が必要になります。

特に、スライド作成ツールや動画編集ツールなどを駆使する必要があるため、IT音痴のわたしはヒーハー言いながら実施していた記憶があります。

おかげで、一定のITスキルも修得できました。

アフィリエイトでは、残念ながら月数万円しか稼げませんでしたが、人と仕事をするうえで武器になるスキルがたくさん身に付いたと実感しています。

また、SNSを通して、自身と同じ価値観や目標に向かって進んでいる方と出会うこともできました。

困ったときに頼れる方や、頼っていただける方が増えたことは人生の財産となっています。

SNSやブログで稼げる方は少ないかもしれませんが、得られたモノが大きく、やってよかったと感じています。

【まとめ】積み上がるモノに注力することが好転につながる

要約すると、わたしが行ったことは以下です。

- 転職活動を通じて自身の市場価値を調査

- 収支を把握して自分の現在地を確認

- 金融について学習しアウトプット

- ブログやSNSに触れてIT音痴を脱出

- 文章力&コミュニケーションスキル向上

- マーケティングの概念を学習

結局のところ、会社を辞めることに対しての不安は「人」「お金」「技術」のいずれか、またはすべてが欠落しているところからきているように感じます。

だからそれらを得られる(向上させる)行動をしていけば、おのずと不安は取り除けるでしょう。

本気で取り掛かれば、ある程度の「技術」や「知識」はお金をかけなくても修得できますし、収支を管理しつつ適切に動けば、お金をつくることもできます。

また、目標に向かって進んでいれば、周囲に共感してくれる人や協力してくれる人も増えていくでしょう。

前進している人間には、それなりに人を惹きつける魅力も備わります。

2〜3年も本気で動けば、人は変わります。それこそ「会社に縛られている」という状態からは解放されるでしょう。

自身の現在地を把握し、身に付けたいスキルを身につけたり、やりたいことから手をつけたりしていくうちに「主体性」が磨かれ、人生を自身の手でコントロールできるようになります。

どこまでいっても人生は、自身に選択肢があり、他人に決められるモノではありません。

「〇〇しなければ」という考えがあるのであれば、一度、上記のような活動に方向転換してみてください。

見える景色は変わるはずです。

ちなみに、「やりたいことがない場合はどうするのか?」というと、「お金を稼ぐこと」に集中してみるのが一案です。

これは、ゴールドマンサックス出身の経営者が発信されていた内容ですが、的を得ているように感じました。

世の中が資本主義である以上、お金のかかる活動をしたい場合は、何らかの手段で資金調達をする必要があります。

主な資金調達の手段は「借りる」「稼ぐ」「出資してもらう」であるため、稼ぐことを覚えておくと、行動を起こす時のハードルも下がるでしょう。

人間が生きていく(欲しいモノを手に入れる)ためには、何かしらの交換できるモノが必要になります。

お金や現物といった物理的なモノもあれば、技術や知識、時間といった形のないモノもあります。

そういった無形資産を準備できればできるほど”依存”からの脱却、つまり心穏やかに脱サラできる道が近づいていくのではないでしょうか。

わたしもまだ道半ばであり、偉そうに語れるほどの人間ではありませんが、ご参考になれば幸いです。

ちなみに、本記事は自宅が浸水被害に遭っている中で書き上げました。(天井から次々と雫がPCを襲います)

心穏やかに脱サラするための記事なのに、当の本人が心穏やかではないミスマッチが起こっている点も申し添えて結びとさせていただきます。(早く直してくださぃ~w)

ちなみに以下の書籍は、人生を好転させるエッセンスが詰まっているイチオシの書籍です。

以下の書籍のお陰でわたし自身も成長できましたので、ご興味があればご高覧ください↓↓

「#シンFIRE論」の概要

ブログ「三菱サラリーマンが株式投資でセミリタイア目指してみた」を運営する「穂高唯希」さんが書き下ろした2冊目の著書。

穂高氏は株式投資で”生活費を上回る配当金”を受け取れる形でFIREを達成されましたが、その本質は「考え方」が洗練されているところにありました。

資産額という「数字」に固執しすぎると、逆に不安に支配されるという「罠」を指摘したうえで、健康体、知的好奇心、利他の精神こそが、FIRE後の人生を枯渇させないための必須条件であると提唱されています。

「資本主義社会の中でいかに自由に泳ぐか」という現代的なサバイバル術に近い性質を持った内容が示されており、FIREを目指している方に限らず、周囲に不安や不満がある方は目を通しておくべき書籍と言えるでしょう。

「生き方」の概要

「京セラ」や「KDDI」といった大手名門企業を創業され、JALをも再建された「稲盛和夫」さんのベストセラー。

人生や仕事の結果は「考え方×熱意×能力」という数式で決まることや、魂を磨くための「六つの精進」などが詳細に記されており、小手先のテクニックではなく、一生ブレない「心の軸」を手に入る魂のバイブルと言っても過言ではないでしょう。

「結局、どう生きれば幸せになれるのか?」その答えがこの一冊にあります。